Il y a quelques jours, un lecteur du blog (que je remercie) a laissé un commentaire sur la tendance baissière du marché immobilière et de son impact sur l’achat d’un viager. Analysons ce qu’il faut retenir de la tendance actuelle et future des prix de vente immobilière et des conseils à suivre.

Voici le commentaire du lecteur :

Bonjour.

Actuellement nous avons en France le début d’un cycle baissier sur l’immobilier.

Du coup, l’achat en viager ne devient-il pas plus risqué étant donné qu’il est un pari sur l’espérance de vie du vendeur mais aussi sur l’évolution de la valeur du bien.Acheter à 200K aujourd’hui un bien dont la valeur est estimée 400K alors que ce bien vaudra peut-être que 300K dans 10 ans…

Je pense que pour conserver un minimum de rentabilité, il faut négocier le bouquet et la rente en anticipant une poursuite de la baisse.

Voyons les différents points de ce message :

- La baisse actuelle du marché

- Une baisse durable du marché

- La particularité de l’achat en viager

La baisse actuelle du marché

Effectivement, les prix de l’immobilier baissent depuis fin 2011, de manière régulière mais relativement lente. De plus, le marché baisse moins fortement que montent les prix.

Pour illustrer cette tendance, j’ai recherché les prix de vente de ces 10 dernières années (2004-2014) pour les appartements et les maisons sur l’ensemble de la France.

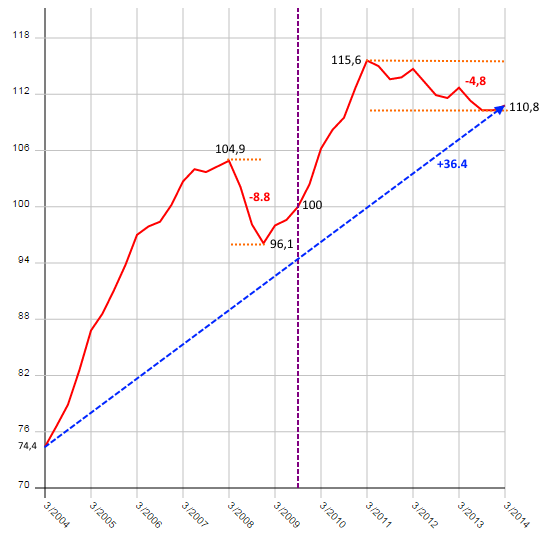

Evolution des prix des appartements

Prix appartements anciens (Insee – Base 100 en janvier 2010)

On constate qu’en 2008, le marché français a traversé une première baisse, assez brève de 8,8 points au moment de la crise bancaire. Le marché a ensuite repris sa hausse jusqu’à être rattrapé par la crise économique depuis la fin 2011. Actuellement, la tendance baissière (-4,8 points) se poursuit mais à un rythme bien plus lent que la précédente.

Toutefois, si l’on regarde sur les 10 dernières années, on constate toujours un marché en forte croissance de 36,4 points.

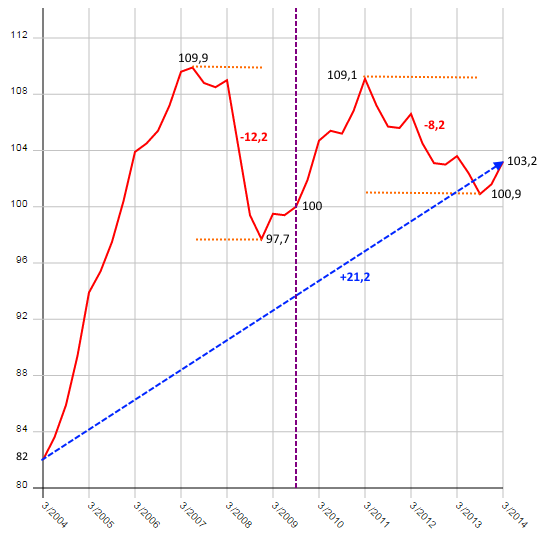

Evolution des prix des maisons

Prix maisons dans l’ancien (Insee-Base 100 en janvier 2010)

Sur le marché des maisons, on retrouve les mêmes baisses du marché immobilier des appartements.

Toutefois, les prix de l’après-crise de 2008 n’ont pas été repris aussi vite et lorsqu’ils s’approchaient de leurs plus hauts-niveaux, la crise économique a fait rechuter les prix depuis 2011.

Cependant, sur la dernière décennie, la valorisation des prix des maisons est toujours positive de 21,2 points.

Une baisse durable du marché

Une baisse réelle ?

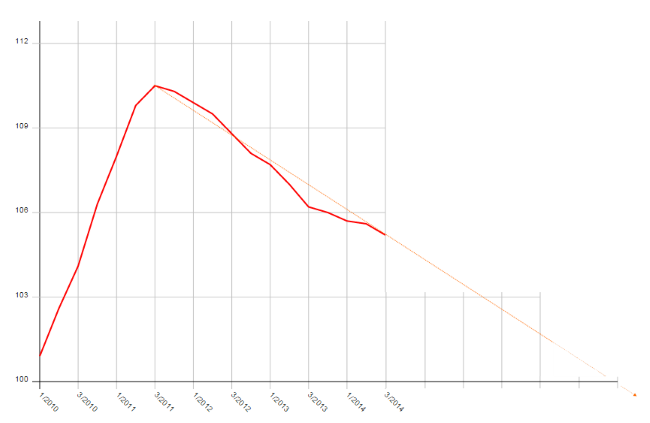

Prix de l’ensemble de l’immobilier ancien (Source Insee)

Si l’on observe la tendance de l’ensemble du marché français sur les 5 dernières années, on constate aisément la chute des prix de vente de l’immobilier en France. Le sommet des prix a été atteint en 2011 et la lente chute se poursuit actuellement.

Dans l’hypothèse d’une poursuite constante de cette baisse, le niveau de prix de 2010 sera atteint en 2018. En 8 ans, le marché aura connu une forte hausse pendant 2 ans (2010-2011) et une chute modérée pendant 6 ans. Cela signifiera que sur cette période, l’investisseur de 2010 n’aura rien perdu : ni valorisation, ni perte (hors inflation).

Perspectives

Si l’on se place aujourd’hui dans la perspective d’un investisseur en 2015, alors nous pouvons faire 2 hypothèses :

- Une poursuite de la baisse : l’investisseur doit effectivement vérifier la valeur intrinsèque du bien immobilier qui veut acquérir. La valeur du bien doit être évaluée au plus juste et le marché immobilier local doit être suffisamment connu pour éviter une déconvenue.

- Un rebond du marché : sur les marchés financiers comme La Bourse, la période de chute des actions est toujours une occasion d’investir pour profiter de la reprise de valeur. Pour l’immobilier, c’est aussi en période de crise qu’il est bon de rentrer sur le marché donc d’investir.

La particularité de l’achat en viager

Le viager, une réelle capitalisation

Il faut rappeler que le viager est une capitalisation dans un bien immobilier sans intermédiaire financier.

Avec le viager, vous n’empruntez pas d’argent à votre banque.

C’est le vendeur du bien en viager qui vous finance votre achat. Contrairement à un emprunt bancaire, il ne vous fait pas payer d’intérêts pour ce prêt d’argent.

Avec un achat classique par un crédit immobilier, au début du prêt, vous payez une mensualité qui rembourse beaucoup d’intérêt et très peu de capital.

Avec un achat en viager, chaque mensualité de rente correspond réellement à de la capitalisation.

Le viager, une vraie bonne affaire dès l’achat

Comme vous le savez peut-être, une bonne affaire dans l’immobilier doit se faire au moment de l’achat. Autrement dit, un investisseur va chercher à acquérir peu cher (en dessous du prix du marché) et revendre à un bon prix (notamment après travaux de revalorisation du bien).

Avec le principe du viager occupé, vous achetez immédiatement avec une forte réduction sur la valeur du bien immobilier grâce à l’abattement pour occupation. Ainsi, avec le viager, la bonne affaire, c’est à chaque achat.

Toutefois, avec le marché actuel, il faut anticiper effectivement la tendance du marché immobilier. Que ce soit un achat classique ou en viager, il est primordial d’acheter au prix le plus juste possible.

Pour cela, connaître le marché immobilier sur lequel l’investisseur en viager veut investir est une garantie de payer le juste prix.

N’oubliez pas qu’en viager, l’acheteur est encore plus en position de force que sur le marché immobilier classique. En effet, de façon chronique, le nombre d’offres en viager à la vente est largement supérieur aux nombres d’acquéreurs potentiels.

L’estimation du bien mis en vente en viager doit donc être le plus conforme au marché et à son évaluation, au risque pour le vendeur d’avoir un bien invendable ou d’avoir un délai qui s’allonge avant de trouver un acquéreur qui négocie une baisse.

Pour faire une affaire dans l’investissement immobilier, la négociation est une étape cruciale. L’achat en viager n’échappe pas à cette règle.

Il est donc nécessaire de trouver un bon compromis entre le vendeur et l’acheteur afin de définir une répartition des montants du bouquet et de la rente adaptée aux deux parties.

Conclusion

Pour finir, dans le cas d’un marché à la baisse, il me semble également intéressant de privilégier des viagers dont la durée est suffisamment longue. Un nombre d’années suffisant permet d’espérer un renversement de la tendance des prix afin de profiter du rebond à la fin du viager. De plus, si le viager était écourté avant cette période, la faible capitalisation sera alors un avantage majeur.

Bonjour,

pourquoi ecrivez-vous « ‘Avec un achat en viager, chaque mensualité de rente correspond réellement à de la capitalisation »?

Chaque mensualité de rente viagiere ne comprend aucun remboursement de capital. En quoi cela correspond-il à de la capitalistion?

Merci d’avance de votre réponse.

Cordialement,

Serge

Bonjour Serge,

J’emploie le terme « capitalisation » dans le sens de capitaliser correspondant au fait de constituer un capital sur un support d’investissement qu’est l’immobilier. Il s’agît d’une épargne forcée qui s’accumule, non pas sur un placement financier (livret d’épargne, assurance-vie, PEA) mais sur un placement immobilier donc de la pierre bien réelle et tangible.

A bientôt,

Fabrice

Bonjour.

Effectivement acheter en viager à un vendeur jeune (si on est jeune !) est intéressant car sur le très long terme l’immobilier devrait être remonté.

Bonjour,

Je ne suis pas tout à fait convaincu quand tu écris « Contrairement à un emprunt bancaire, il ne vous fait pas payer d’intérêts pour ce prêt d’argent. »

J’ai regardé quelques annonces de viager (sur des sites généralistes donc peut être pas vraiment représentatives) et en reconstituant le prix je me suis rendu compte qu’on dépassait la valeur vénale ce qu’on peut faire correspondre à des intérêts (même si légalement cela n’en est pas j’y reviendrai).

Alors certes on peut discuter sur la durée de vie du créditrentier mais pour des ventes à termes c’est assez flagrant. Un peu dans le même ordre d’idée j’ai vu plusieurs annonces de viagers mutualisé et à mon avis pour beaucoup il s’agit de faire « passer la pilulle » en présentant des montants faibles (bouquet et rente) mais si on reconstitue la pleine propriété on arrive des valeurs vénales assez démentes (un peu dans le genre des timeshares si on s’amuse à reconsituer les charges annuelles on arrive à des montants déments)

Ensuite les rentes sont généralement indexées (et sans parler dans le cas de deux créditrentiers de la possibilité d’avoir la rente augmentée au premier décès) ce qui complique encore le calcul pour reconsituer le prix. Cela complique aussi pour calculer au niveau de la négociation la baisse du bouquet et/ou de la rente. Si tu pouvais illustrer avec les chiffres d’un viager que tu as acheté ce serait super car on pourrait voir un cas réel et faire des calculs.

Enfin il y a toujours le risque que les crédit-rentiers ne « respectent » pas la durée de vie utilisée pour les calculs (dans un sens comme dans l’autre d’ailleurs) et c’est donc seulement au décès du dernier crédit-rentier que l’on connait le prix réellement payé et que l’on peut avec la différence d’avec la valeur vénale au moment de l’achat connaître le montant des intérêts payés (avec la possibilité d’avoir en quelque sorte des intérêts négatifs si le crédit-rentier est mort prématurément par rapport à la durée de longévité prise pour fixer les montants au départ)

Pour un emprunt classique on a généralement un taux et une durée fixe ce qui facilite grandement les calculs…

Légalement il ne s’agit pas d’intérêts d’où un autre inconvénient si on fait du locatif (viager libre qu’on mettrait en location) : l’impossibilité de les déduire des loyers.

« Pour faire une affaire dans l’investissement immobilier, la négociation est une étape cruciale. L’achat en viager n’échappe pas à cette règle. »

Une bonne négo est le nerf de la guerre dans l’investissement immobilier (pas que dans l’immo d’ailleurs).

La négociation est absolument incontournable, surtout dans le marché actuel, où il y a plus de vendeurs que d’acquéreur. Pourquoi s’en priver ? Une bonne négo bien menée, c’est tellement bon !!! 😉